看涨价差策略详解

一、定义:

做多看涨价差期权交易策略,指的是在期权交易市场中,交易者在低执行价格买入看涨期权,高执行价格卖出看涨期权的操作策略。

二、获利方式:

对于买方而言,如果按照该策略操作,在执行价格低位买入,并在执行价格高位卖出,即可赚取差价形式的收益。当然,最高收益也受限于高点的执行价格。一般情况下,交易者会在市场总体呈现牛市行情,但短期内的波动无法控制的情况下,选择做多看涨价差期权交易策略。因此,交易者更倾向于在买入期权的同时,快速卖出以赚取确定性的价差收益。如果交易者对市场方向的判断错误,可通过减少期权费的方式进行止损。

作为买方的对手盘,卖方卖出了相同的看涨期权,使其收取的期权费相对较少。但是,同样是在错判市场的情况下,他们的损失将会有一个上限。

三、交易细节:

一般在牛市的情形下,此策略才得以施展。假定买入1个看涨期权为腿1,买入一个看涨期权为腿2,那么:

最大损失是净策略价格,最大利润是有上限的。另外尤需注意的是,作为对限制了利润的补偿,交易者可以用较低的成本参与市场交易。通过卖出较高行使价的期权所得的收入,降低了整体交易策略的执行成本。

当然,上述结果成立的条件,有以下几点:

1)腿的数量 = 2,即此策略只有 2 条腿

- 腿1的交易工具 ≠ 腿2的交易工具,即两条腿的类别均为看涨期权,但是行权价格不同

3)腿1到期日 = 腿2到期日,即两条腿的到期日相同

4)腿1数量 = 腿2数量,即两条腿的数量相同

- 腿1的执行价格 ≠ 腿2的执行价格,即两条腿的执行价格不同

- 腿1的交易方向 = 腿2的交易方向,两条腿的交易方向不同

7)两条腿的标的资产相同

提示一:关于净策略价格

做多净策略价格 = 腿1看涨期权费(卖方报价)(低执行价格)- 腿2的看涨期权费(买方报价)(高执行价格)

做空净策略价格 = 腿1看涨期权费(买方报价)(低执行价格)- 腿2的看涨期权费(卖方报价)(高执行价格)

提示二:关于保证金规则

做多:无附加保证金要求,最大损失为净期权费

做空:最大损失 – 净期权费

注:净期权费 = [高执行卖方价格] – [低执行买方价格] * 合约乘数 * 合约数量 – [做空看涨期权费用 – 做多看涨期权费用]

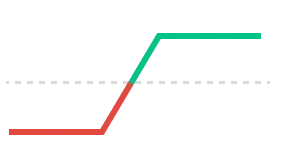

提示三:关于收益曲线图

四、具体的交易示例:

腿1:买入1个比特币看涨期权 ,到期日11月21日,行权价60000美元

腿2:卖出1个比特币看涨期权 ,到期日11月21日,行权价70000美元

较高行权价和较低行权价的价差 = 10000美元

假设对应的具体操作案例如下 —

腿1价格:2000美元

腿2价格:1000美元

交易净收入:2000 – 1000 = 1000美元

当前比特币价格:60000美元

案例1:比特币价格跌至50000美元,两个期权都属于价外(OTM)

腿1收益:权利金支出 = -2000美元

腿2收益:权利金收入 = 1000美元

总收益:1000美元 – 2000美元 = -1000美元

案例2:比特币价格上涨且处于两个行权价的中间,假设为65000美元

腿1收益:权利金支出+(现货价格 – 行权价格)= -2,000 + (65,000 – 60,000) = 3,000美元

腿2收益:权利金收入 = 1000美元

总收益:3000 + 1000 = 4000美元

案例3:比特币价格升至高于执行价格之上的位置,假设为75000美元

腿1收益:权利金支出 +(现货价格 – 行权价格)= -2000 + (75000 – 60000) = 17000美元

腿2收益:权利金收入 – (现货价格 – 行权价格)= 1000 – (75000 – 70000) = -4000美元

总收益:17000 – 4000 = 13000美元

© 2024 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2024 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2024 OKX”。不允许对本文进行衍生作品或其他用途。