总市值突破840亿美元,稳定币是如何影响加密市场的?

在加密市场中,随着稳定币体量的不断扩大,其影响力也越来越大。稳定币不仅是连接场内场外交易的桥梁,更扮演着场内避险资产和DeFi市场重要基础设施的角色。当行情出现较大波动的时候,往往都能更加频繁的看到稳定币的身影。今天我们将从稳定币的发行、流动、场外溢价等维度来简要了解稳定币对加密市场的影响。

稳定币的发行

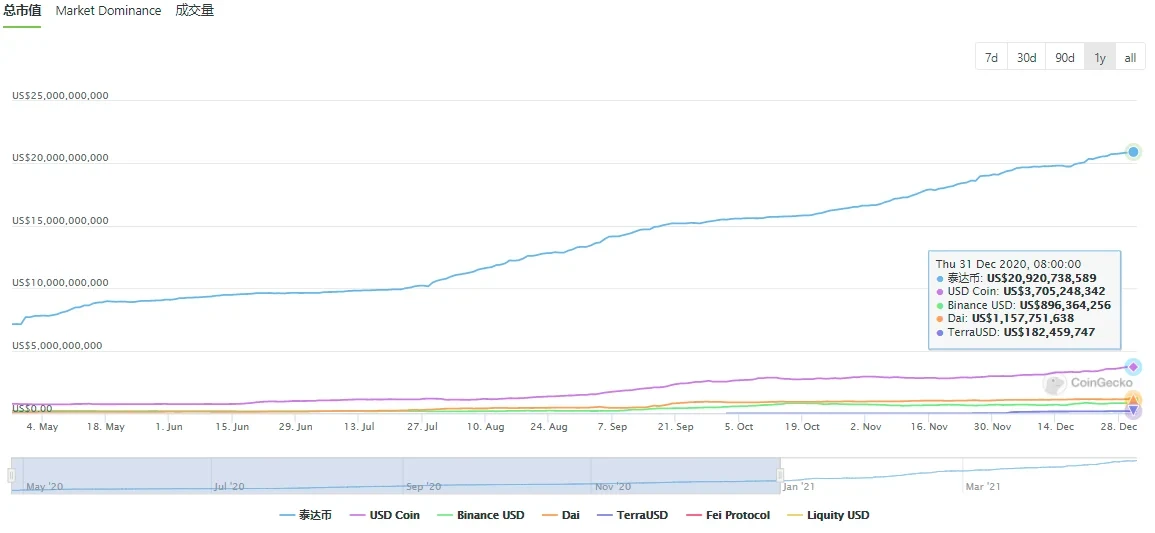

据coingecko数据显示,截至香港时间2021年4月26日10时,稳定币总市值突破841.7亿美元,再创历史新高。

其中,USDT市值为 503亿美元(含各条公链上发行的总额),虽然在稳定币市场的份额有所下降,但依然以60%的绝对优势稳居第一位。

众所周知,加密市场上的稳定币大致可以分为三类——法币抵押类稳定币、加密资产抵押类稳定币和算法稳定币。由于当前市场上法币抵押类稳定币(如USDT、USDC、TUSD和USDK等)占据了90%以上的份额,在这里讨论稳定币发行的时候以法币抵押类稳定币为主。

同样据coingecko数据,在2020年1月初,稳定币的总市值尚不足400亿美元。随后各稳定币开启疯狂“印钞”模式,扩张态势明显,累计增发 592 次,总市值增长441亿美元,涨幅达到 112.5%。和去年 4 月的平均市值相比,同比增长了 712.24%,也就是说,一年时间翻了 接近8 倍。可见,稳定币在近期已经实现了高速大规模扩张,而且目前来看,这种扩张势头并没有出现明显的衰减趋势。

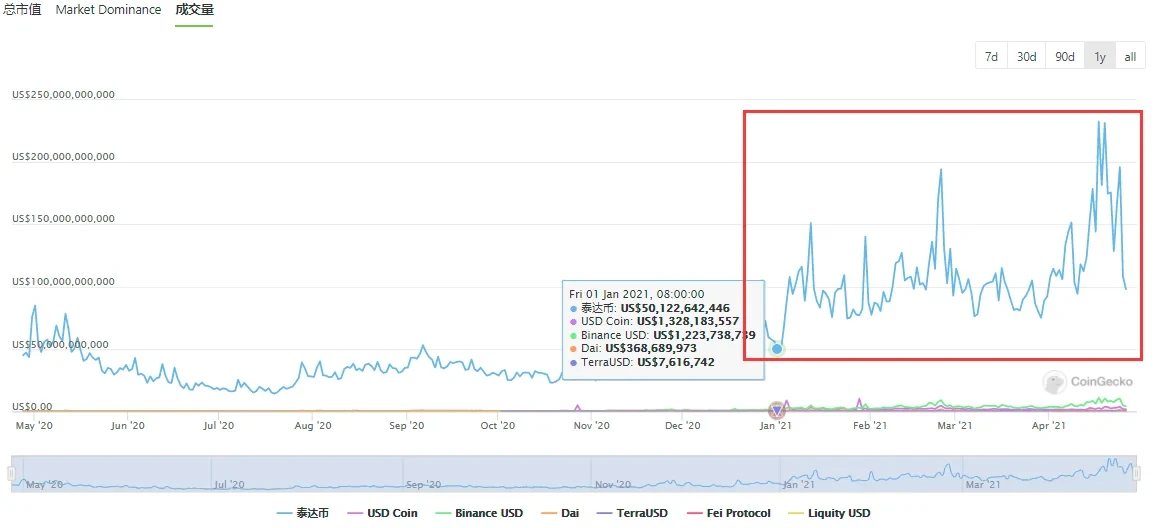

另一方面,稳定币的成交量自今年1月以来也呈现大幅增长趋势,今年以来稳定币的月均链上交易额达到了 3070 亿美元,较去年月均链上交易额提高了 200%。

稳定币的流动——发行的稳定币去了哪里?

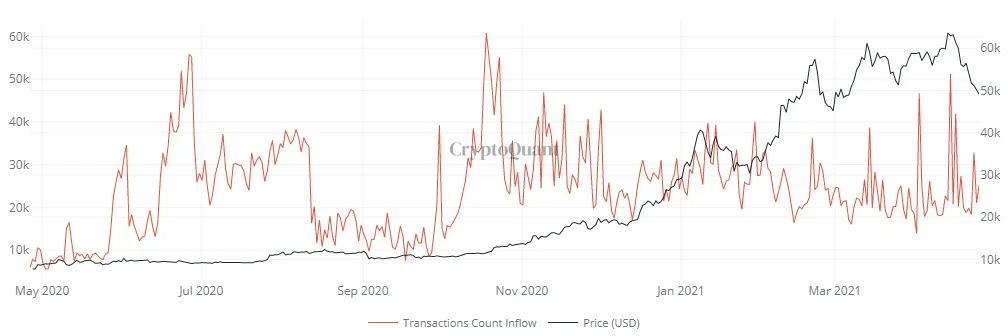

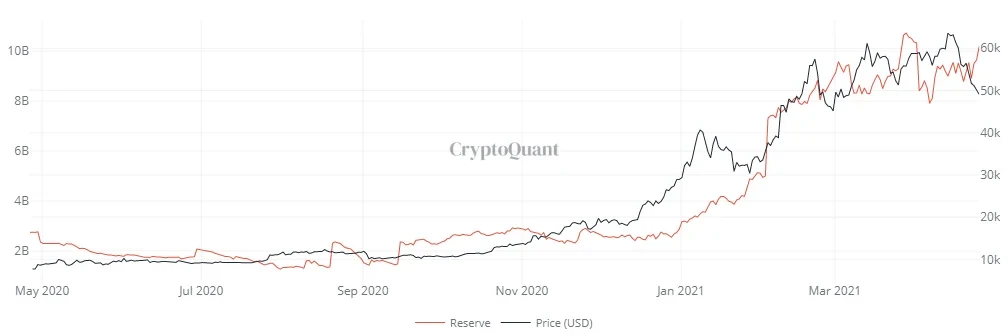

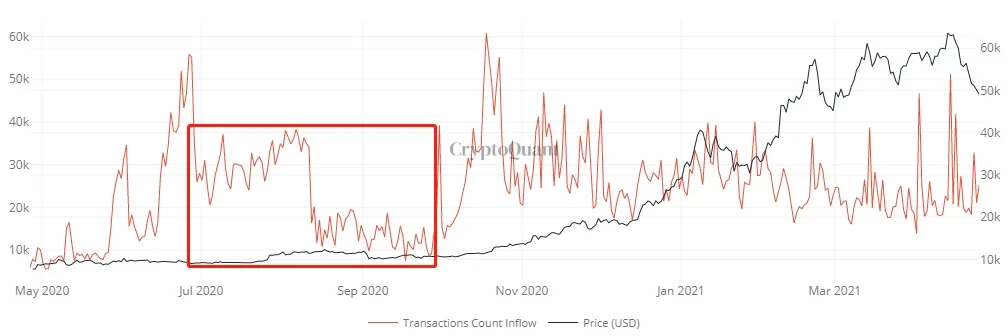

在加密市场中,大多会关注比特币流出交易平台的数量和稳定币流入交易平台的数量,如果一段时间内交易平台的钱包中同时出现比特币持续流出和稳定币持续流入,一般会被解读为后市看涨的信号。让我们结合数据来验证一下这一指标可信度如何?

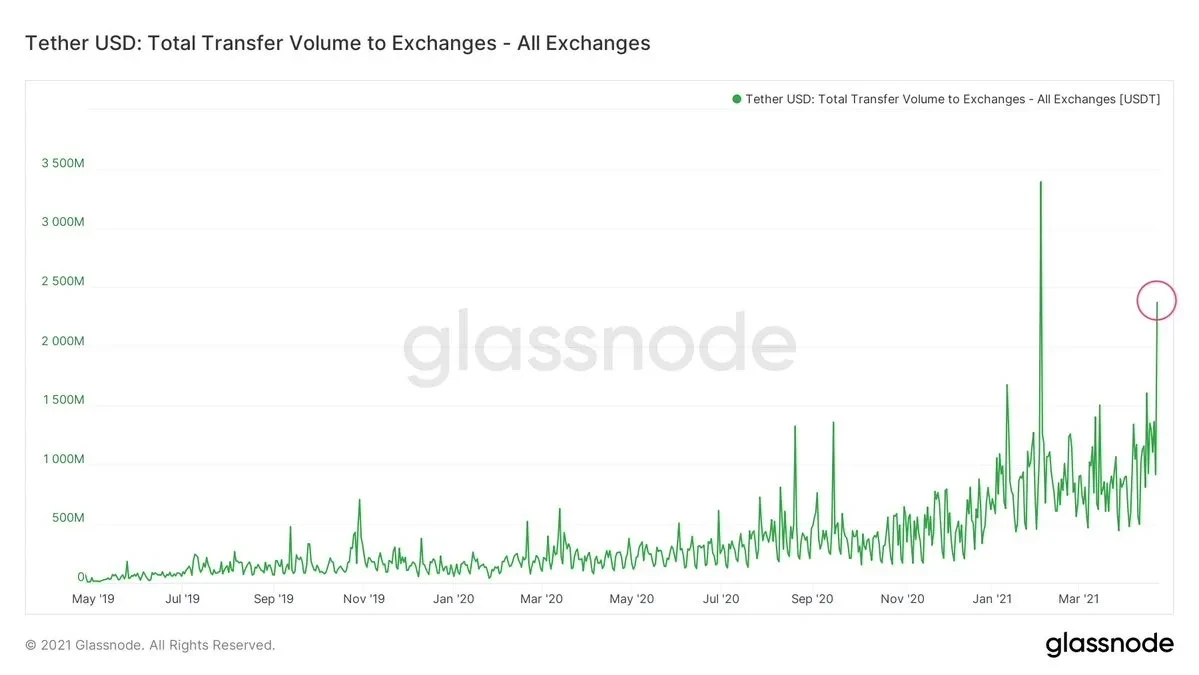

从上面两张图我们可以看出,从去年6月~12月期间,也就是比特币价格从10000美元附近向20000美元发起进攻的过程中,交易平台内的稳定币储备总量从15亿美元达到了33亿美元,随后更是在2021年3月达到了106亿美元的历史高位。这里大家还需要注意一下在稳定币流入交易平台的数据图表里2020年7月~9月期间出现的大幅减缓现象,后面我们还会进行重点介绍。

同时,自去年8月开始,交易平台钱包中的比特币余额出现持续流出现象,从8月初的280万枚一路减少到12月底的244万枚,再到2021年4月份的215万枚,流出率达到23.2%。

同期,比特币的价格从1万美元一路上涨,接连突破多个整数关口,一度达到本月中旬的64800美元,累计涨幅达到548%。

还可以来看一条最新消息:本月24日,Moskovski Capital首席投资官分享的Glassnode图表显示,在23日有23.7亿枚USDT存入加密资产交易平台。这一资金流入量仅次于2月3日特斯拉宣布购买比特币时的资金流。

巧合的是,就在这笔23.7亿USDT进入交易平台2天之后,比特币迎来一次强势反弹,在触及46988美元的低点后快速拉升至52000美元之上,单日涨幅超过5%。据欧易OKX行情显示,截至撰稿时,BTC价格暂报52774美元。

到这里,上面已有信息似乎都可以支持我们在本节前面提到的“如果一段时间内交易平台的钱包中同时出现比特币持续流出和稳定币持续流入,一般会被解读为后市看涨的信号”的论点。当然,这并不是本文中我们要讨论的重点,接下来要关注的是除了比特币市场之外,稳定币的另外一个重要流向——DeFi。

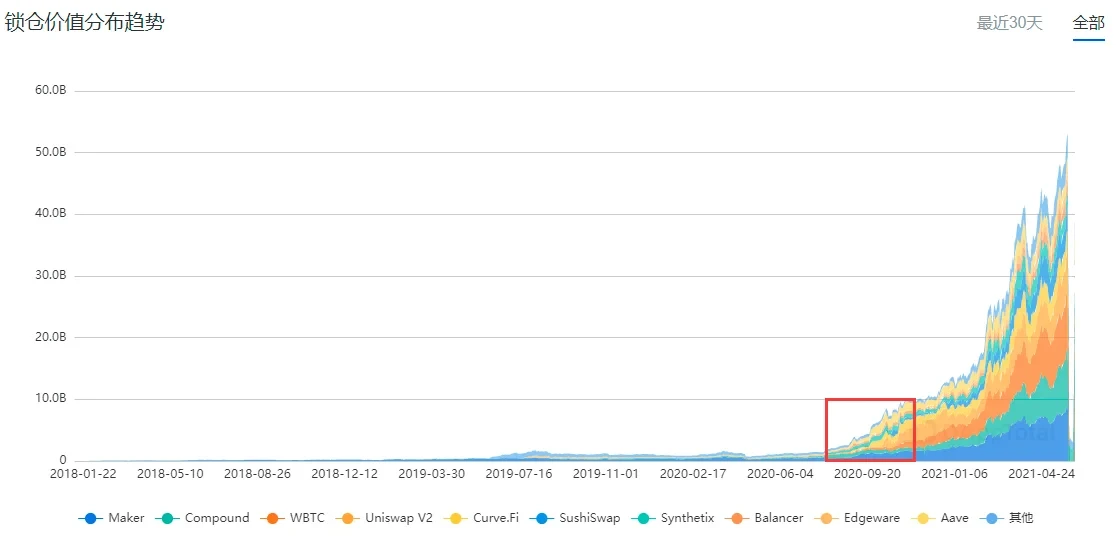

先来看一下DeFi市场锁仓价值总额的变化趋势,根据dapptotal的统计数据可以看出,随着2020年6月DeFi迅速崛起,到9月达到第一个发展高峰,链上锁仓资产价值也在短短3个月之内从不足10亿美元突破100亿美元。

而其中质押挖矿是DeFi市场中一个重要应用场景,这也就意味着投资者除了需要将持有的ETH和BTC等加密资产转移到DeFi中,还需要大量的稳定币才能完成交易。这也就可以解释前一小节中我们留下的问题:在2020年7月~9月间流入交易平台的稳定币出现阶段性的断崖式下滑的原因。

换个角度,从稳定币的周转率来看也可以进一步验证这一观点。前面我们提到今年以来美元稳定币的月均链上交易额达到了 3070 亿美元,较去年月均链上交易额提高了 200%。但是,今年稳定币的周转率(即链上交易量与市值的比率)从 63% 下跌到了 28%,且交易平台持有的稳定币占稳定币总供应量的百分比从 27% 下跌至 17%。今年智能合约中的稳定币占各稳定币供应量的百分比则从 34% 上升到 50%,这说明,持有稳定币的主力投资者越来越倾向将稳定币作为一种资产投入到DeFi中赚取收益。

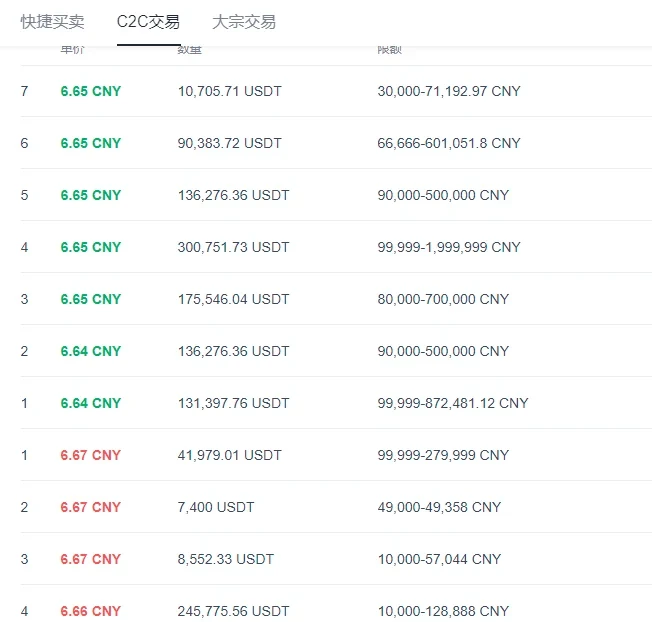

USDT的场外溢价

近期,由于比特币价格的大幅波动,场外 USDT 的价格持续走高。根据欧易OKX OTC盘口信息显示,USDT 的场外价格最高达到了 6.8 元以上,较美元兑CNY的汇率溢价了 3.8% 左右。最近一周,USDT 的场外价格始终高于 6.64 元,一周涨幅约为 1.50%,最高一度达到 6.83 元。场外 USDT 的价格较美元对CNY的汇率也表现出明显的溢价,而且溢价幅度呈现显著的上升趋势,最近一周的平均溢价幅度约为 2.59%,最高达到了 3.43%。

我们知道,由于USDT是锚定美元的稳定币,所以在中国大陆用户群体中,USDT 并不存在兑换法币的场内市场,只有场外交易,而且由于场外交易的高度分散化,对于发行USDT的Tether 公司来说,显然无法找到有效的做市手段将汇率维持在 1:1。任何价格的偏离,都是因为供需平衡发生了变化,而 USDT 的价值偏离美元兑换CNY的官方汇率,一般有以下两种可能。

一是场外交易的供需失衡,供不应求,卖家满足不了短期内暴涨的市场需求,因而 USDT 产生溢价;

二是场内加密货币的供求失衡,场内交易者将比特币等加密资产换成稳定币的需求短时间内快速增长,从而使 USDT 产生了溢价。

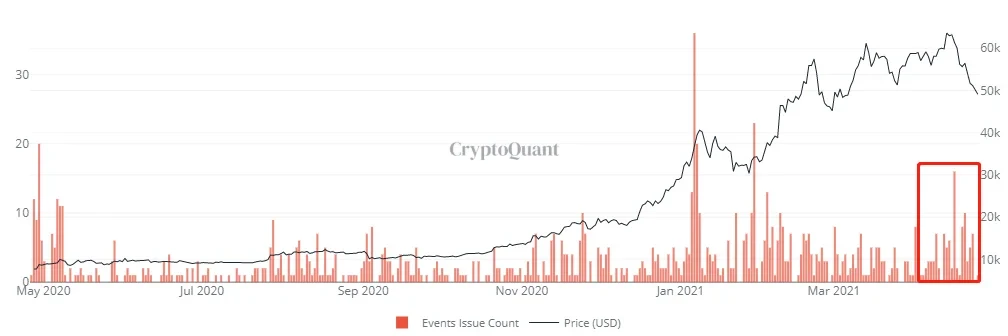

无论发生以上哪种情况,都需要 Tether 公司加大 USDT 的供应,以保证汇率稳定。以最近的一次为例,从 2021 年 4 月16日~18 日,比特币在创下新高之后快速下跌20%,许多交易者急于将加密货币换成稳定币避险,因而造成了USDT兑换CNY的场外价格一度达到6.8以上。而Tether公司也在此期间多次增发以保证市场供应,从增发次数来看,形成2021年以来第三个小高峰。

结语

综合来看,稳定币的市场结构已经在悄然发生着改变,特别是在 DeFi 加速崛起之后,大大扩展了稳定币的应用场景,由于美元稳定币是当前市场上最“稳定”的稳定币(就锚定效果而言),其价格波动较小,参与 DeFi 挖矿的风险(主要指无常损失)也较小。因此,在算法稳定币找到更好的发展路径之前,投资者对法币抵押类稳定币的需求仍将保持高位水平。在这种结构变革的环境下,稳定币市值的变化,或者说增发量的大小对市场行情的影响就会相应降低,投资者需要更多地考虑锁定在智能合约中的稳定币的情况。

© 2024 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2024 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2024 OKX”。不允许对本文进行衍生作品或其他用途。