加密资产总市值缩水近半,市场泡沫挤干净了吗?

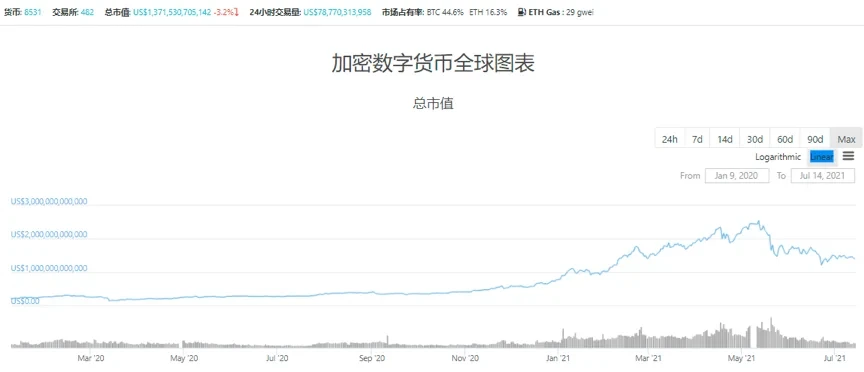

七月已经过半,北半球的夏季势头正盛。而反观加密资产市场,则与火热的夏季形成鲜明对比,自从4月14日比特币价格创下新高以来,整个加密市场先后经历了4·18和5·19两次大幅下跌,以及持续3个月的“进一退二”的阴跌行情,使得市场参与者的投资情绪大受打击。三个月时间内,比特币价格从64846.9美元的高位最低回落到29000美元以下,目前维持在32000美元附近,跌幅超过50%。

与此同时,加密市场的总市值也从2.56万亿美元缩水到了当前的1.37万亿美元,跌幅接近50%。

在这“跌跌不休”的行情下,有关“加密资产市场泡沫还有多大?”,“比特币价格是否还会跌的更多”的讨论自然是关注这个行业的人们十分热衷的话题。

那么在接下来的内容中,我们就围绕大家所关心的“加密市场泡沫”的产生和之后的消长以及“泡沫”的影响进行讨论。

什么是“加密市场泡沫”

其实,“泡沫”这个概念是现代经济社会中一个非常形象的表述,如果要进一步探究,它的经济学原理可以回归到最基础的“商品价格围绕价值上下波动”之上。我们知道,任何一个商品的价格都是以其价值为基础的,但是在一个开放的市场中,大多数时间里,商品价格往往并不能和其价值画上等号,而是围绕其价值进行周期性的上下波动。当一个商品价格高于市场公允价值时,就可以说“泡沫”出现了,而且价格高于价值的幅度越大,“泡沫”就越大。

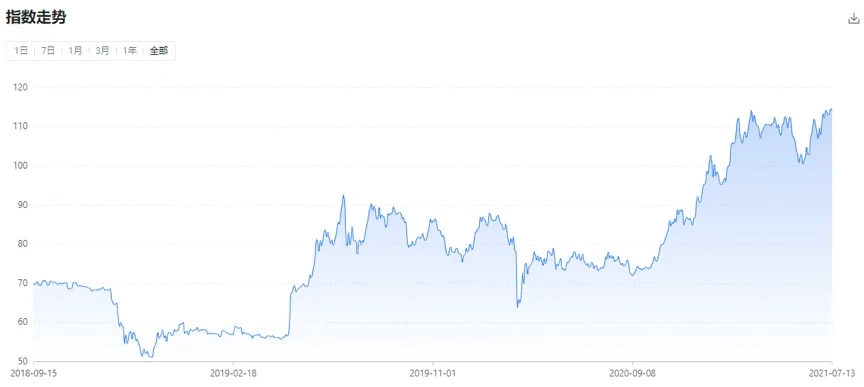

我们这里所说的加密市场泡沫,同样也是遵循这一经济学原理的。而由于比特币在加密市场中处于绝对统治地位,所以我们一般用比特币泡沫指数(BBI)作为衡量加密市场整体泡沫程度的指标。

该指数由ChaiNext根据梅特卡夫定律(Metcalfe’s Law)及其相关理论编制,通过活跃地址数量对公链合理价值进行估算进而得出当前市场的泡沫程度,为市场参与者提供认识市场运行规律的新视角。泡沫指数走势区间为0-100,0代表完全低估,100代表完全泡沫,50代表估值合理。值得一提的是,梅特卡夫定律由以太网(ethernet,一种计算机局域网技术,非以太坊——笔者注)发明者罗伯特·梅特卡夫(Robert Metcalfe)于上世纪 80 年代提出,该理论认为在一个通信网络中任意两个节点之间的连接数量之和为三角数𝑛(𝑛 − 1)/2,因此与其节点数的平方数成正比关系。此后40年间,该理论得到相关案例印证,并迅速成为互联网企业估值依据之一,待比特币逐步发展壮大之后,将梅特卡夫定律应用于比特币估值也逐渐成为了市场共识。

介绍完梅特卡夫定律和比特币泡沫指数的产生原理,让我们再回到今天的主题。根据这一指数显示,今天的比特币泡沫指数为113.88,远超100的上限,也就是说,如果按照上面提到的规则,目前的比特币价格依然处于完全泡沫的状态。把时间拉长来看,近三年间,比特币泡沫指数低值出现在2018年12月底,彼时最低点为51.19,然后在之后2年多的时间里都徘徊在51~93之间,直到2021年1月6日突破100,此后稳步上升,当前依旧维持在高位水平。

“加密市场泡沫”是如何生长的?

如果把上面近三年比特币泡沫指数走势图分阶段来看,同时参考比特币在二级市场上的价格变化,会很直观发现一些有意思的规律,也就可以比较容易的回答小标题中的问题:“加密市场泡沫”的生长与缩小是和这个市场内资金的流入与流出紧密相关的。具体来看:

第一阶段:从2018年第三季度~2019年第一季度,这6个月是自2017年牛市见顶以来,市场资金加速流出,行情逐步筑底的时期,场外增量资金止步,场内存量资金流出殆尽,比特币价格在3100美元~5000美元之间波动,加密市场总市值最低跌至1027亿美元,相对应的比特币泡沫指数也处于50~70的低位区间。

第二阶段:从2019年第二季度~2020年第二季度,随着欧易OKX等平台上线Jumpstart等次新币交易模式,吸引了新一轮的资金入场,同时场内资金也活跃起来,比特币价格一度从5000美元上涨至14000美元附近,加密市场总市值也再一次从1027亿美元突破3000亿美元。在此期间,除了2020年3月全球金融市场流动性枯竭造成资金短时大量外逃导致的极端行情外,比特币泡沫指数基本稳定在70~93之间。

第三阶段,从2020年第三季度至今,可谓天时地利人和。场内受到比特币减半效应与“DeFi Summer”等诸多热点刺激,场外以灰度、微策略为代表的权威合规渠道、机构投资者开启疯狂“买买买”模式,市场上各类投资者的热情被迅速点燃,增量资金入场速度空前,比特币价格从1万美元左右快速上涨至6.5万美元,加密市场总市值也一路水涨船高,达到2.56万亿美元的历史高位。不出预料的,比特币泡沫指数也从72快速上涨到120左右,“泡沫”以肉眼可见的速度生长。

简而言之,加密资产泡沫是果,资金的流动是因,比特币泡沫指数则是我们直观的观察这一过程的一个参考工具。那么接下来我们不妨再深入一步,来看看2020年第三季度以来特别是进入2021年之后,有哪些因素促进了场外大量资金流入加密市场,进而吹大了“泡沫”。

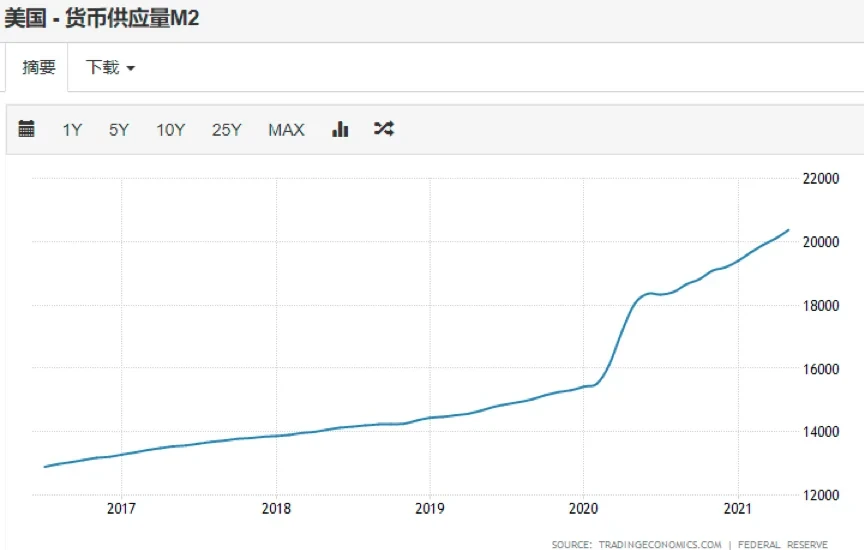

首先当属以美国为代表的世界主要经济体大“放水”带来的冲击,据媒体报道,当地时间1月14日晚间,尚未正式就任的美国拜登就通过电视讲话宣布推出1.9万亿美元刺激计划;3月底拜登再次提出大规模支出提案,公布2.25万亿美元的一揽子基础设施和就业支持计划,再加上后续的包括扩大医疗保险,儿童税收抵扣等法案,所有法案的放水规模总和超过4万亿美元。通过下面美国货币供应量M2的变化,我们可以更直观的看出近一年来美联储“放水”的规模和力度。

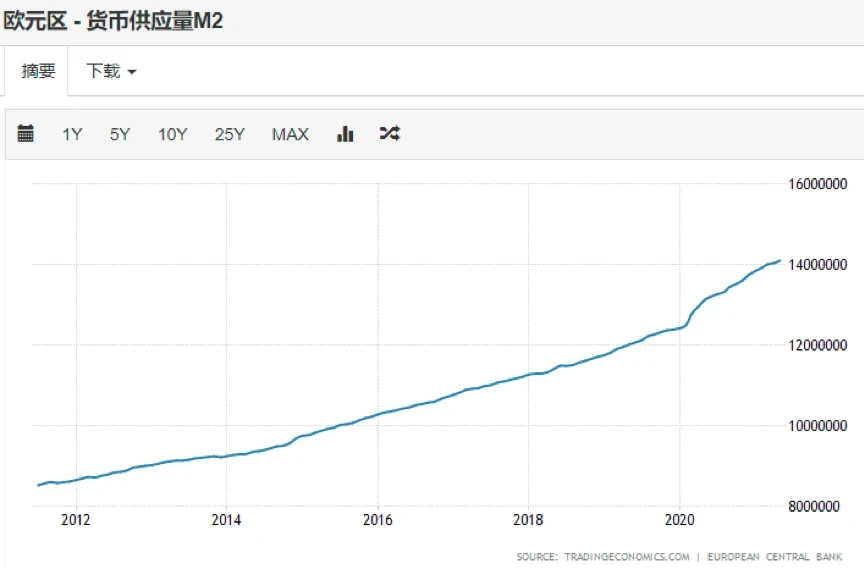

除了美国,欧盟的货币供应量在近一年也有明显增长,新浪财经消息,香港时间2020年12月10日晚,欧洲央行公布利率决议和最新货币政策。欧洲央行维持三大关键利率水平不变,同时将1.35万亿欧元的紧急抗疫购债计划再增加5000亿欧元,并至少延长9个月至2022年3月底。也就是说,在2022年3月前,将会有1.85万亿欧元的资金流入市场。

在这样的背景下,2020年之后全球主要金融市场受到利好刺激,纷纷呈现出猛涨的势头。加密市场作为一个新兴的且充满活力的投资市场,自然也能从中分得一大杯羹。

其次,从加密市场内部来看,也打开了之前从未出现过的新局面,其中最具代表意义的就是DeFi的崛起。DeFi凭借其公开、自由、透明的运行机制,最大限度的为投资者在保护隐私、安全的获取稳定收益方面开启了一扇新的大门,这堪称人类历史上一次难能可贵的社会金融实践,自然吸引并且留住了大量的资金参与其中。可以说,加密市场不断完善的基础设施是吸引资金入场的先决条件,而大量的场外资金流入无疑会在客观上进一步促进加密市场中基础设施向更高层次进化。

“加密市场泡沫”不是洪水猛兽

在很多投资者的观念中,对于泡沫的认识是存在一定误区的。在看到某一市场出现泡沫时往往避之不及,其实大可不必。以史为鉴,在20世纪末~21世纪初互联网兴起之际,同样出现过一次波及欧美及亚洲多个国家金融市场的“互联网泡沫”。

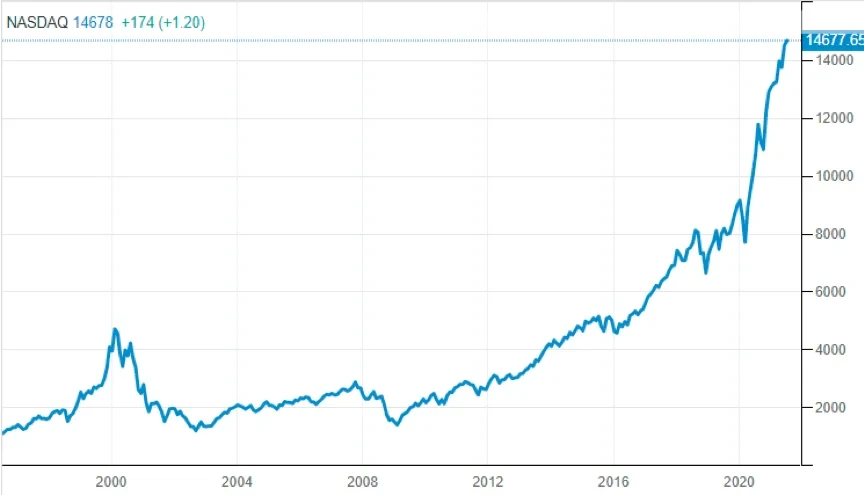

以科技股为主的纳斯达克综合指数来看,1995年~2000年,该指数出现快速增长,至2000年3月10日最高达到5132.52点,比1999年翻了一倍还要多。但很快,“互联网泡沫”被刺破,纳斯达克综合指数在其后三年时间里,一路下跌到2000点以下,市场回归冷静。在经历了长达5年的修复、探索期之后,2008年,互联网终于迎来一个新的爆发期,纳斯达克综合指数从2200点上涨至14600点。那么在2003年~2008年的沉寂期,互联网发生了什么?以后来者的视角看,我们知道在这5年时间里,互联网的基础设施有了长足的进步,不论是从硬件的配置,如带宽升级、设备迭代降价等,还是从软件的丰富程度等方面,都为后面更多的人接触使用互联网创造了前所未有的条件,并为互联网从PC时代向移动互联打下了坚实的基础。

所以,客观来看,一个具有划时代意义的新生行业的诞生与发展,往往是和泡沫相伴相生的,因为资金的背后是利益驱使的人性,很难做到绝对理性,在面对具有巨大潜力的新生事物的时候,不可避免的会出现狂热情绪,而在这个过程中,伴随着资金的大量涌入,同时还会给新生行业带来各领域尖端的人才和技术,在资金、人才和技术的共同推动下,新生行业才有机会在短时间内获得突破性的进展,才能在面对各种阻力的时候有足够的力量去打开局面,从互联网的发展历程我们能够发现,新生事物的发展从来都不是一帆风顺的,一定会有各种各样的挫折和困难,而在这个过程中接替出现的顺境与逆境,便会通过我们所说的“泡沫”的大与小来表现出来,但只要实践能够证明这条路是正确的,那么对于泡沫的讨论似乎也就没那么重要了。20年前的互联网如此,20年后的加密市场也如此。

© 2024 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2024 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2024 OKX”。不允许对本文进行衍生作品或其他用途。