Mengenal lebih dalam Curve Finance: Sebuah panduan lengkap

Jaringan Ethereum adalah rumah bagi berbagai macam proyek unik. Sejak menciptakan model token ERC-20, ribuan token telah diluncurkan. Seiring berjalannya waktu, produk-produk baru juga bermunculan, seperti dApps, protokol keuangan terdesentralisasi (DeFi), dan bursa terdesentralisasi (DEX).

Salah satu contoh DEX adalah Curve Finance, yang merupakan DEX Ethereum untuk perdagangan stablecoin. Curve mungkin bukan DEX terbesar di ekosistem Ethereum, tetapi Curve telah meninggalkan jejak. Panduan ini akan menjelajahi Curve dan menjelaskan apa itu Curve, bagaimana cara kerjanya, dan apa saja yang ditawarkannya. Kami juga akan membahas token proyek, CRV, dan potensi risiko proyek.

Apa itu Curve Finance?

Curve Finance adalah bursa terdesentralisasi yang berjalan di jaringan Ethereum. Bursa ini secara khusus berfungsi sebagai kumpulan likuiditas terdesentralisasi untuk perdagangan stablecoin. Tidak seperti bursa lainnya, bursa ini tidak menggunakan buku pesanan. Sebaliknya, ia mengandalkan model Automated Market Maker (AMM) untuk mencocokkan likuiditas.

Curve didirikan oleh Michael Egorov, yang sebelumnya mendirikan protokol infrastruktur kripto NuCypher, di mana ia juga menjabat sebagai CTO. Dia juga mendirikan LoanCoin - jaringan pinjaman terdesentralisasi. Sebelum terjun ke dunia kripto, ia belajar di Institut Fisika dan Teknologi Moskow dan Universitas Teknologi Swinburne.

Curve Finance sangat mudah digunakan. Yang Anda butuhkan hanyalah dompet Ethereum. Setelah Anda memilikinya, Anda dapat mulai menukar stablecoin yang berbeda dengan biaya perdagangan yang sangat rendah. Meskipun Uniswap adalah DEX terbesar di Ethereum, Curve Finance masih menjadi yang terbesar untuk stablecoin.

Apa yang dimaksud dengan AMM?

Automated Market Maker (AMM) adalah protokol DEX yang digunakan untuk mencocokkan likuiditas. Protokol ini digunakan oleh Curve Finance dan banyak DEX lainnya. Perannya adalah menggantikan buku pesanan dan menggunakan algoritme penetapan harga untuk menentukan harga aset. Dengan begitu, aset digital dapat diperdagangkan menggunakan kumpulan likuiditas, alih-alih mencocokkan pembeli dan penjual.

Bagaimana cara kerja Curve Finance?

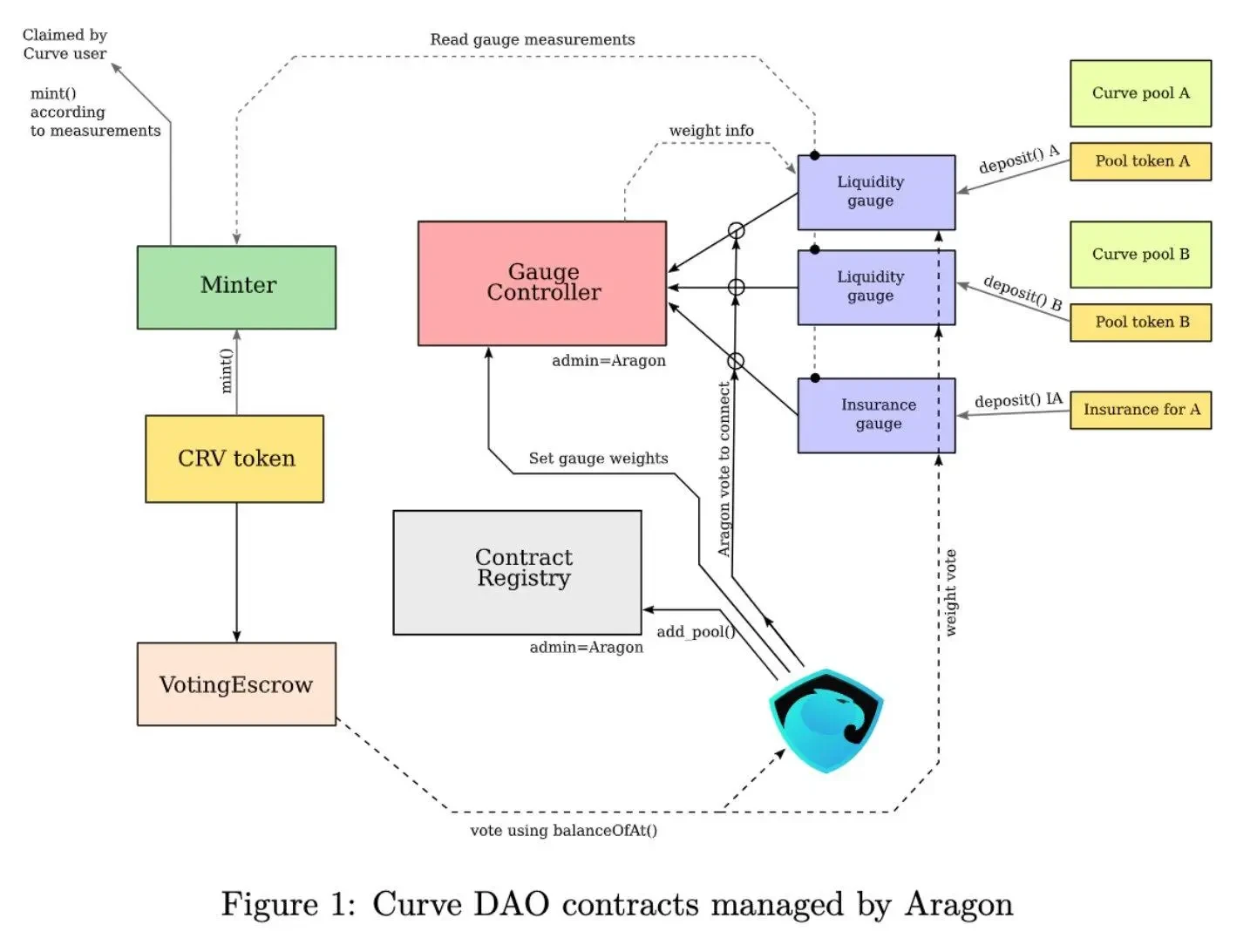

Curve adalah protokol yang sepenuhnya terdesentralisasi dan tanpa izin, yang dijalankan oleh Curve DAO. Token Curve DAO CRV digunakan sebagai mata uang kripto aslinya. Berkat sifatnya yang terdesentralisasi, siapa pun dapat menyediakan likuiditas ke satu atau lebih pool. Kontrak pintar digunakan untuk melakukan pertukaran apa pun.

Kontrak pintar berisi likuiditas yang diberikan kepada DEX oleh komunitasnya. Sebagai imbalannya, anggota komunitas menerima imbalan untuk menawarkan token mereka. Sementara itu, token digunakan untuk mencocokkan pesanan yang dikirimkan ke bursa. Dengan mengadopsi metode ini, pengguna Curve dapat menukar dua atau lebih token. Pertukaran ini dapat mencakup stablecoin yang dipasangkan atau token yang dibungkus dengan jaminan yang mendasarinya.

Kumpulan likuiditas yang stabil

Curve Finance diluncurkan pada tahun 2020 ketika sektor keuangan terdesentralisasi awalnya meledak. Perusahaan ini muncul dengan tujuan untuk menciptakan bursa AMM dengan biaya rendah dan rekening tabungan fiat yang efisien. DEX berfokus pada stablecoin, yang memungkinkan investor untuk menghindari beberapa aspek yang lebih tidak stabil dari industri kripto. Sementara itu, DEX masih memungkinkan investor untuk mendapatkan suku bunga tinggi dengan menggunakan protokol peminjaman.

Insentif untuk penyedia likuiditas

Karena model Curve Finance tidak dapat berfungsi tanpa penyedia likuiditas, menarik sebanyak mungkin investor sangat penting. Inilah sebabnya mengapa Curve menawarkan berbagai insentif kepada penggunanya. Misalnya, Curve Finance menawarkan biaya transaksi yang lebih rendah dibandingkan dengan pesaingnya seperti Uniswap. Mereka juga memungkinkan pengguna untuk mendapatkan hadiah dari luar Curve. Hal ini dimungkinkan berkat apa yang disebut token yang dapat dioperasikan. Misalnya, jika DAI dipinjamkan di Compound Finance. Token DAI kemudian ditukar dengan cDAI. Pengguna Curve dapat menggunakan cDAI di kolam likuiditas Curve sendiri.

Curve juga terintegrasi dengan proyek-proyek lain, seperti Yearsn dan Synthetix. Hal ini memungkinkan penyedia likuiditas untuk memaksimalkan laba atas investasi mereka, yang pada gilirannya, mendorong pengguna untuk kembali ke platform dan menyediakan likuiditas ke Curve.

Namun, bukan hanya itu saja, karena masih banyak cara untuk mendapatkan keuntungan dari menyediakan likuiditas di platform ini. Ini termasuk:

Biaya perdagangan: Penyedia likuiditas mendapatkan keuntungan dari biaya yang dibayarkan oleh para pedagang platform;

APY yang tinggi: Persentase Hasil Tahunan (APY) untuk setoran stablecoin di Curve bisa sangat tinggi;

Yield Farming: Setiap dana yang disetorkan ke LP yang akhirnya tidak digunakan akan digunakan di protokol DeFi lain untuk mendapatkan penghasilan tambahan;

token veCRV: Dengan mengunci token CRV asli Curve, pengguna menerima veCRV. Setelah itu, pemegang veCRV dapat menggunakan token tersebut untuk meningkatkan APY setoran mereka lebih jauh;

Volume pool yang ditingkatkan: Beberapa pool Curve Finance menawarkan insentif lebih lanjut untuk likuiditas tambahan. Ini mungkin termasuk imbal hasil yang tinggi untuk LP, dan Curve dikenal dengan yield farming stablecoin.

Dengan adanya hal ini, penyedia likuiditas Curve dapat mencampur dan mencocokkan aliran pendapatan ini sesuai keinginan mereka. Mereka berkepentingan untuk mendapatkan sebanyak mungkin sebagai imbalan atas penggunaan token mereka.

Token Curve Finance (CRV)

Pada bulan Agustus 2020, Curve Finance mulai mengupayakan desentralisasi penuh melalui tata kelola yang terdesentralisasi. Untuk mencapai hal ini, mereka meluncurkan Organisasi Otonom Terdesentralisasi, atau disingkat DAO. Seperti DAO lainnya, Curve Finance memperkenalkan token asli mereka, CRV.

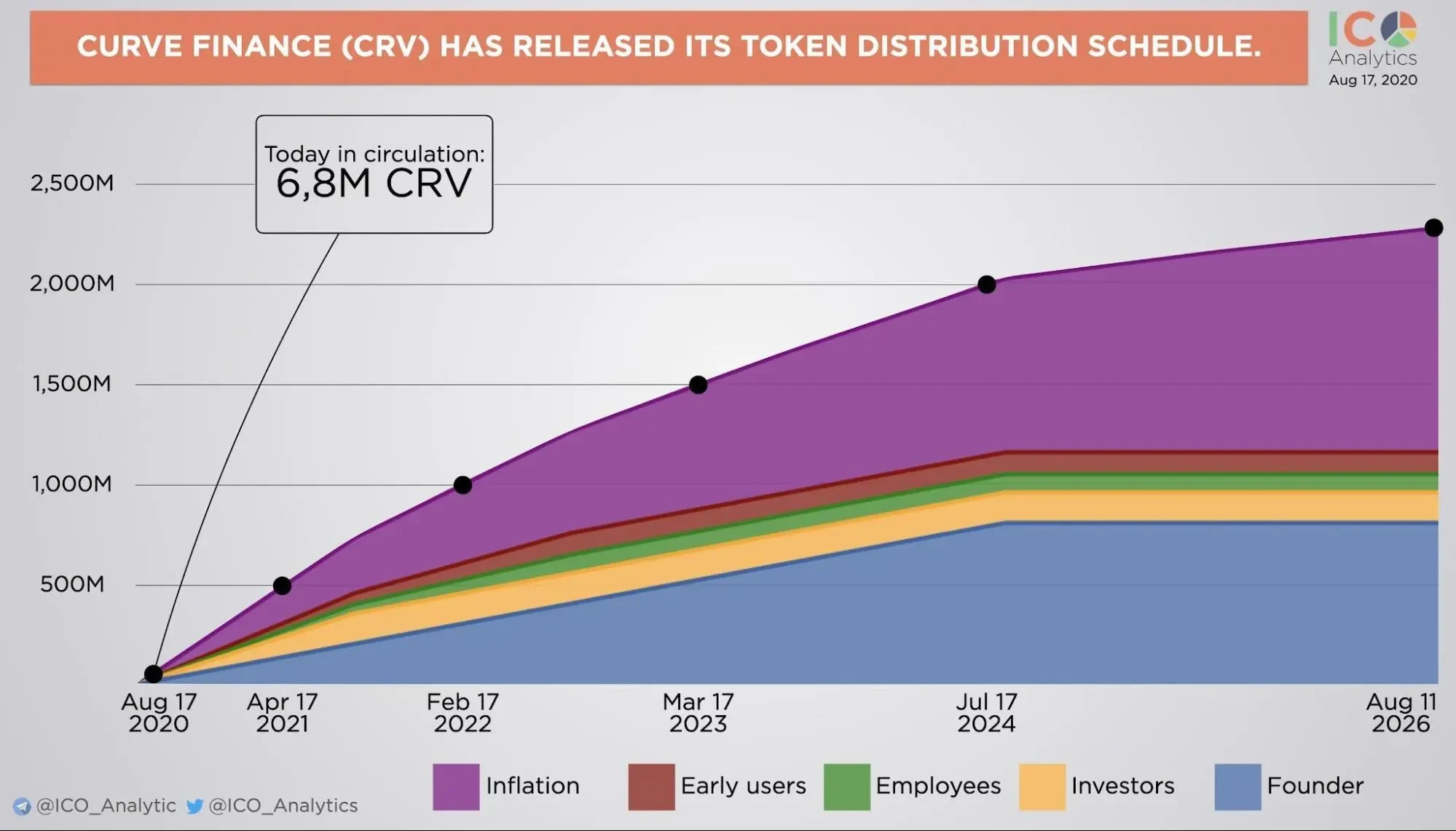

Menyusul peluncuran CRV, Curve merilis jadwal distribusi yang diharapkan selesai pada tahun 2026.

Total pasokan sebesar 3,03 miliar didistribusikan sebagai berikut:

- 62% untuk penyedia likuiditas komunitas

- 30% kepada pemegang saham (tim dan investor) dengan vesting 2-4 tahun

- 3% untuk karyawan dengan vesting 2 tahun

Token Curve DAO, CRV, memberikan hak suara kepada para pemegangnya, yang memungkinkan mereka untuk memberikan suara pada berbagai proposal. Mereka juga dapat membuat proposal sendiri, dan membiarkan komunitas lainnya memberikan suara. Siapa pun yang memiliki token CRV yang dikunci dengan hak suara dapat mengusulkan pembaruan pada protokol. Ini dapat mencakup mengubah biaya, membuat LP baru, menyesuaikan imbalan untuk pertanian hasil dan banyak lagi.

Token CRV dapat dibeli atau diperoleh dari yield farming setelah pengguna menyetor aset ke LP.

Pada April 2023, token ini memiliki suplai yang beredar sebanyak 807,69 juta dan total suplai 1,9 miliar. Volume perdagangan CRV berada di sekitar $50 juta dan pasokan maksimalnya dibatasi pada 3,3 juta.

CRV memiliki beberapa kasus penggunaan dalam ekosistem Curve Finance. Selain digunakan sebagai token tata kelola, CRV juga menawarkan imbalan LP dan meningkatkan hasil. Selain itu, CRV juga digunakan untuk pembakaran token. Burns umumnya digunakan untuk mengurangi suplai yang beredar. Ini dilakukan dengan mengunci token ke dalam kontrak pintar satu arah yang terpisah.

Risiko Curve Finance

Meskipun Curve Finance jelas memiliki banyak keuntungan, ada baiknya juga membahas risikonya. Untungnya, risikonya tidak banyak. Proyek ini telah diaudit oleh Trail of Bits dua kali dan sekali oleh Quantstamp. Tentu saja, ini tidak berarti bahwa proyek ini bebas dari risiko, tetapi ini adalah awal yang baik.

Salah satu risiko terbesar yang dihadapi Curve adalah ketergantungannya pada protokol DEFI lainnya. Karena sebagian besar pool likuiditas Curve juga dipasok oleh protokol lain, untuk menghasilkan pendapatan tambahan. Jika salah satu dari protokol tersebut mengalami kesulitan keuangan, akan ada reaksi berantai yang akan mempengaruhi banyak protokol lainnya.

Apakah Curve Finance memiliki masa depan?

Curve Finance adalah salah satu AMM paling populer di Ethereum. Ini memfasilitasi perdagangan stablecoin dan mata uang kripto yang dibungkus dengan volume tinggi. Curve Finance menawarkan spread yang ketat dan selip harga yang rendah, dan banyak protokol DeFi yang sangat bergantung padanya. Dengan demikian, ini adalah inti dari sektor DeFi Ethereum.

Semua ini sangat menunjukkan bahwa proyek ini memiliki masa depan. Masih ada risiko yang terlibat dengannya, seperti yang ada pada setiap proyek kripto. Namun, peluang Curve Finance untuk tetap populer dan beroperasi masih cukup baik.

Pertanyaan Umum

Apa yang dimaksud dengan Curve dalam kripto?

Curve adalah bursa terdesentralisasi dan protokol AMM yang memfasilitasi pertukaran stablecoin. Ini juga mendukung pertukaran kripto yang dibungkus. Selain itu, ia terintegrasi dengan sejumlah proyek lain di sektor DeFi Ethereum.

Seberapa amankah Curve Finance?

Curve Finance seaman mata uang kripto yang sudah mapan. Saat berurusan dengan kripto, selalu ada risiko yang terlibat. Namun, protokol ini telah diaudit dan dianggap sebagai platform yang aman untuk digunakan.

Siapa yang mendirikan Curve Finance?

Curve didirikan oleh Michael Egorov. Sebelum mendirikannya, Egorov mengerjakan beberapa proyek lain di industri kripto.

Apakah Curve bebas biaya?

Curve tidak menawarkan biaya nol. Namun, biayanya masih cukup rendah dibandingkan dengan proyek serupa lainnya.

Apakah Curve adalah bank sungguhan?

Curve Finance bukanlah sebuah bank, melainkan DEX yang menawarkan pertanian hasil. Peran utamanya adalah menawarkan stablecoin dan swap kripto yang dibungkus. Namun, dengan menjadi penyedia kolam likuiditas, Anda dapat memperoleh penghasilan pasif dari transaksi Anda dengan proyek ini.

© 2024 OKX. Anda boleh memproduksi ulang atau mendistribusikan artikel ini secara keseluruhan atau menggunakan kutipan 100 kata atau kurang untuk tujuan nonkomersial. Jika Anda memproduksi ulang atau mendistribusikan artikel secara keseluruhan, Anda harus menyatakan dengan jelas: “Artikel ini © 2024 OKX dan digunakan dengan izin”. Kutipan terizinkan harus mencantumkan nama artikel dan menyertakan atribusi. Contoh: “Nama Artikel, [nama penulis jika memungkinkan], © 2024 OKX”. Karya derivatif atau penggunaan lain dari artikel ini tidak diperbolehkan.