Vysvětlení derivátů Bitcoinu: Futures, perpetuální swapy a opce

Deriváty jsou obchodovatelné cenné papíry nebo smlouvy, které svou hodnotu odvozují od podkladového aktiva. V případě derivátů kryptoměn je podkladovým aktivem ve většině případů Bitcoin (BTC) nebo jiné špičkové kryptoměny.

Obecně lze říci, že deriváty jsou sofistikované, zpravidla vysoce rizikové finanční instrumenty, které jsou užitečné pro řízení rizika prostřednictvím hedžování.

Tradiční deriváty

Zatímco tradiční trhy používají různé formy derivátů již tisíce let, jejich moderní varianty lze vysledovat až do 70. a 80. let 20. století, kdy Chicagská komoditní burza a Chicagská obchodní rada zavedly futures kontrakty.

Mezi nejběžnější typy derivátů patří futures, forwardy a opce, které jsou založeny na různých aktivech, včetně akcií, měn, dluhopisů a komodit. Rozsah trhu je vzhledem k obrovskému množství derivátů, které jsou dnes k dispozici, obtížné určit, odhady se pohybují od bilionů až po více než kvadrilion dolarů.

Bitcoin futures

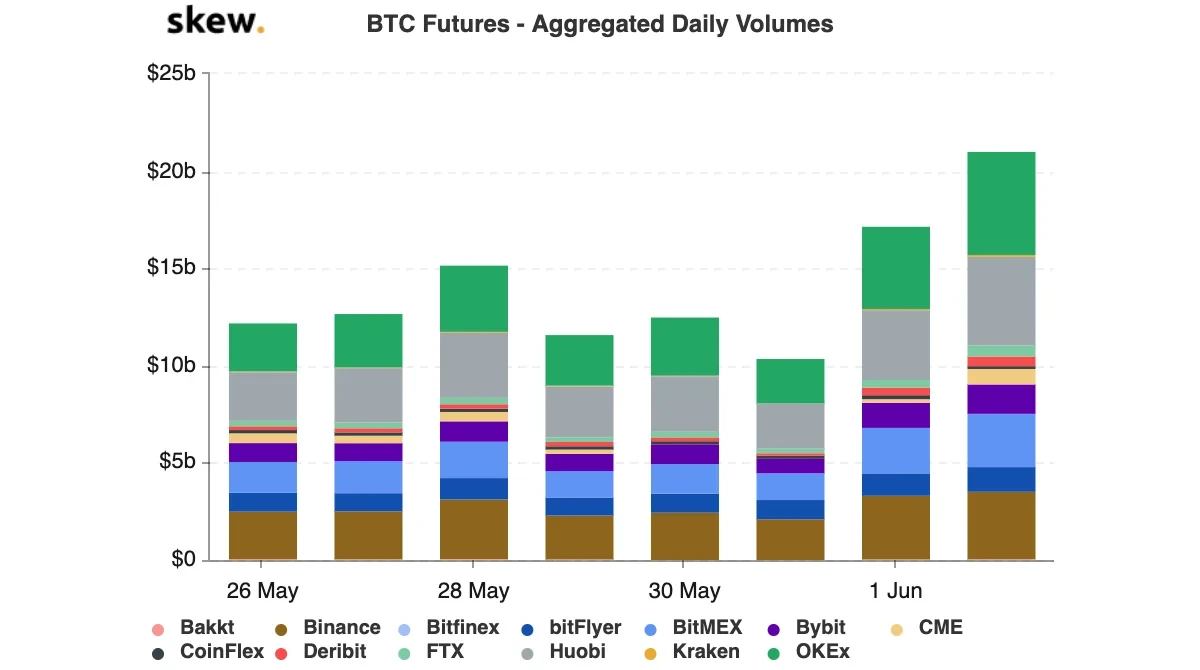

Mezi krypto deriváty byly Bitcoin futures, které se dostaly do hlavního proudu, a z hlediska objemů zůstávají i nadále těmi nejobchodovanějšími. Futures na BTC se obchodovaly na menších platformách již v roce 2012, ale až v roce 2014 rostoucí poptávka přiměla velké burzy, konkrétně CME Group Inc a Cboe Global Markets Inc, aby je následovaly.

V současnosti patří futures Bitcoin mezi nejoblíbenější obchodované nástroje v této oblasti a přední burzy, jako je OKX, zaznamenávají denní objemy v řádku miliard USD.

Co je Bitcon futures kontrakt?

Futures kontrakt je dohoda mezi dvěma stranami - obvykle dvěma uživateli na burze - o nákupu a prodeji podkladového aktiva (v tomto případě BTC) za dohodnutou cenu (forwardovou cenu) k určitému datu v budoucnosti.

Přestože se podrobnosti mohou na jednotlivých burzách lišit, základní předpoklad kontraktů na futures zůstává stejný - dvě strany se dohodnou na uzamčení ceny podkladového aktiva pro transakci v budoucnosti.

Z důvodu komfortu většina burz nevyžaduje, aby držitelé futures kontraktů po vypršení kontraktu obdrželi skutečné podkladové aktivum (např. barely ropy nebo zlaté pruty), a místo toho podporuje hotovostní vypořádání.

Fyzicky vypořádávané futures kontrakty Bitcoinů, například ty, které nabízí burza Bakkt společnosti Intercontinental Exchange, získávají na oblibě, protože skutečné bitcoiny lze ve srovnání s většinou komodit převádět relativně snadno.

Jak Bitcoin futures kontrakt funguje?

Projděme si obchodní transakci s BTC futures. Za prvé, týdenní trh s futures znamená pouze to, že držitel kontraktu sází na cenu Bitcoinu v průběhu jednoho týdne - OKX nabízí také dvoutýdenní, čtvrtletní a dvou čtvrtletní časové rozpětí pro futures.

Pokud se dnes Bitcoin obchoduje za 10 000 USD a Adam věří, že příští týden bude cena vyšší, může otevřít long pozici s minimálně jedním kontraktem (každý kontrakt představuje 100 USD v BTC) na týdenním futures trhu OKX.

Když někdo koupí bitcoin a drží ho (jde do long pozice), počítá s tím, že cena poroste, ale pokud cena klesne, nedosáhne zisku. Shortování neboli prodej aktiva dnes v očekávání, že jeho cena zítra klesne, je způsob, jakým obchodníci vydělávají na poklesech cen.

Pro tento příklad budeme předpokládat, že Adam otevře 100 long kontraktů (100 x 100 USD = 10 000 USD), které dohromady představují jeho závazek koupit 1 BTC k datu vypořádání příští týden (8:00 UTC každý pátek na OKX) za tuto cenu - 10 000 USD.

Na druhé straně je Robbie, který věří, že cena bitcoinu bude příští týden nižší než 10 000 USD a chce jít na short pozici. Robbie se zaváže, že k datu vypořádání příští týden prodá 100 kontraktů neboli 1 BTC za dohodnutou cenu 10 000 USD.

Adam a Robbie jsou na burze spárováni a stávají se dvěma stranami, které uzavírají kontrakt na futures: Adam se zaváže koupit 1 BTC za 10 000 USD a Robbie se zaváže po expiraci kontraktu prodat 1 BTC za 10 000 USD.

Cena bitcoinu o týden později, k datu vypořádání, určí, zda tito dva obchodníci dosáhnou zisku nebo ztráty.

Uplynul týden a Bitcoin se obchoduje za 15 000 dolarů. To znamená, že Adam, který souhlasil s nákupem 1 BTC za 10 000 USD, na své smlouvě vydělá a získá 5 000 USD. Adam podle dohody musel zaplatit pouze 10 000 USD za 1 BTC, který může okamžitě prodat za jeho aktuální tržní hodnotu 15 000 USD.

Robbie naopak přijde o 5 000 dolarů, protože musí prodat svůj 1 BTC za dohodnutou cenu 10 000 dolarů, i když má nyní hodnotu 15 000 dolarů.

Podle toho, které aktivum Adam a Robbie použili, OKX vypořádá kontrakt ve stablecoinu Tether (USDT) nebo BTC a připíše na Adamův nebo Robbieho účet realizovaný zisk nebo ztrátu.

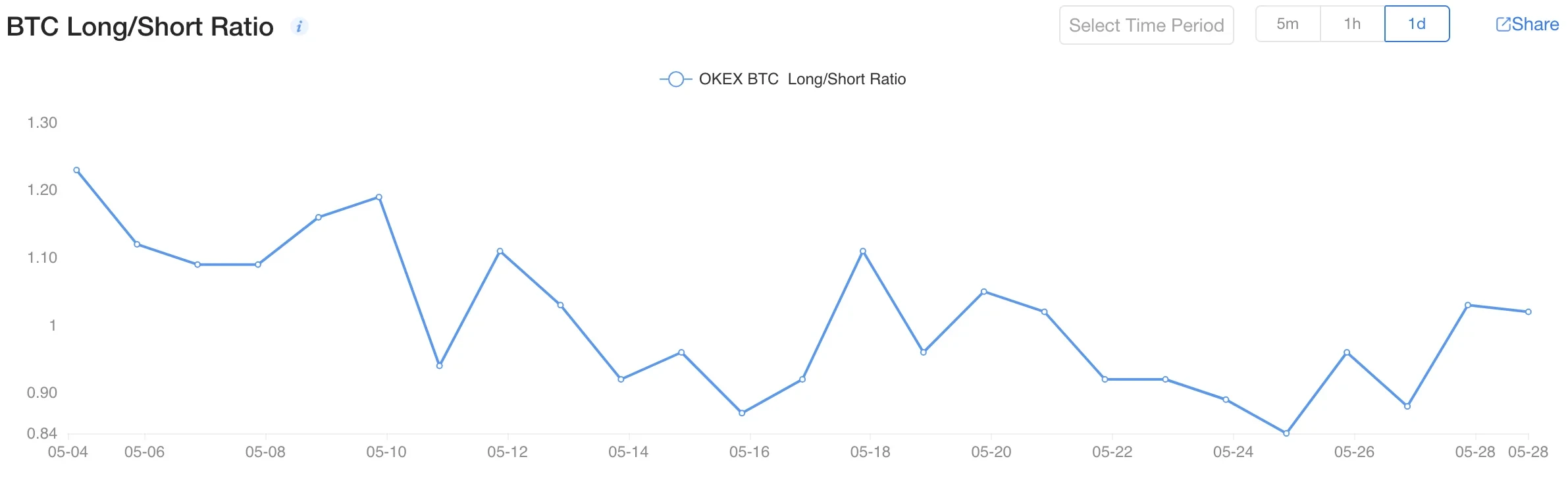

Vzhledem k tomu, že kontrakty na futures odrážejí očekávání účastníků trhu, mohou ukazatele jako poměr BTC long/short poskytnout rychlý přehled o obecném vývoji. Poměr long/short pozic BTC porovnává celkový počet uživatelů s long pozicemi oproti uživatelům se short pozicemi, a to jak u futures, tak u perpetuálních swapů.

Pokud je poměr roven jedné, znamená to, že stejný počet lidí drží long i short pozice (nálada na trhu je neutrální). Poměr vyšší než jedna (více pozic long než short) naznačuje býčí náladu, zatímco poměr nižší než jedna (více pozic short než long) naznačuje medvědí očekávání trhu.

Proč lidé nakupují a prodávají BTC prostřednictvím futures kontraktů?

Proč by někdo zadával futures kontrakt na nákup nebo prodej Bitcoinu místo přímého obchodování s BTC na spotovém trhu? Obecně lze říci, že odpovědi jsou dvě: řízení rizik a spekulace.

Řízení rizik

Futures kontrakty dlouho používali farmáři, kteří se snažili snížit své riziko a své peněžní toky řídili tak, že si předem zajistili závazky za svou produkci za předem dohodnutou cenu. Vzhledem k tomu, že zpracování zemědělských produktů může trvat delší dobu, je pro zemědělce logické, že se chtějí vyhnout kolísání ceny na trhu a nejistotě v budoucnu.

Volatilita a cenové swingy bitcoinu také vyžadují aktivní řízení rizik, zejména pro ty, kteří se na digitální aktivum spoléhají jako na pravidelný příjem.

Výnosy/příjmy těžařů závisí na ceně bitcoinu a jejich měsíčních nákladech. Zatímco první z nich může denně prudce kolísat, druhý zůstává do značné míry pevný, takže je obtížné s jistotou odhadnout výdělky.

Rostoucí konkurence v oblasti těžby kryptoměn navíc přináší nové, s cenou nesouvisející výzvy, jako je například redundance hardwaru v důsledku rostoucí obtížnosti. Jediným způsobem, jak mohou těžaři v takovém prostředí pokračovat v činnosti s minimálním rizikem, je hedžování derivátů jako jsou futures.

Spekulace

Řízení rizik nebo hedžování se však liší od spekulace, která je také jednou z hlavních hnacích sil za Bitcoin future kontrakty. Vzhledem k tomu, že obchodníci a spekulanti chtějí těžit z volatility cen v obou směrech (nahoru i dolů), potřebují mít možnost sázet oběma směry - long i short.

Futures kontrakty dávají pesimistům možnost ovlivnit náladu na trhu, což je jev, který podrobně rozebírá Federální rezervní banka v San Franciscu ve svém výzkumu nazvaném Jak obchodování s futures změnilo ceny bitcoinu.

Nakonec, Futures bitcoin jsou oblíbené, protože umožňují využití obchodní páky, kdy obchodníci mohou otevírat pozice větší než jejich vklady, pokud udržují přijatelný poměr marže, kterou stanovuje burza. Použití finanční páky nemění žádné podmínky spojené s derivátem a slouží pouze ke zvýšení rizika a odměny.

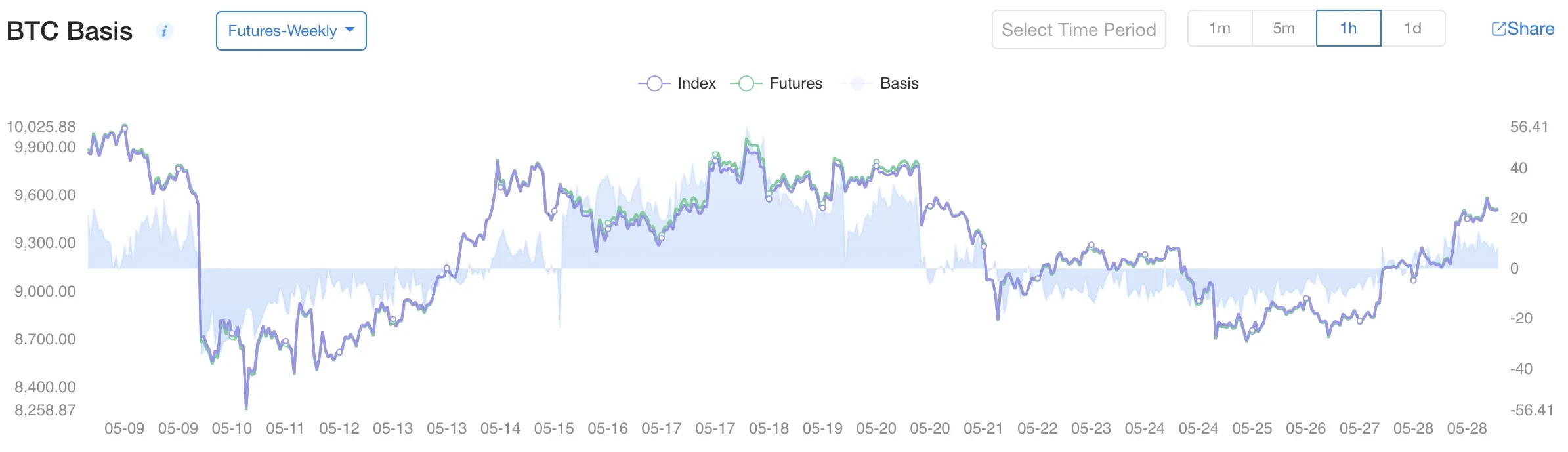

Když je trh býčí, kontrakty na futures nabývají na hodnotě a mohou se prodávat s prémií oproti spotové ceně a naopak. Tento rozdíl, nazývaný základ, je dalším dobrým ukazatelem pro posouzení nálady na trhu.

Pokud je základ kladný (býčí), znamená to, že cena futures je vyšší než skutečná spotová cena. Pokud je základ záporný (medvědí), znamená to, že cena futures je nižší než spotová cena.

Perpetuální Bitcon futures nebo swapy

Kromě výše uvedených standardních futures bitcoinové trhy rovněž podporují perpetuální swapy, které jsou přesně podle svého názvu, futures kontrakty bez vypršení platnosti.

Vzhledem k tomu, že není stanoveno datum vypořádání, žádná ze stran nemusí nakupovat ani prodávat. Místo toho mohou své pozice držet otevřené tak dlouho, dokud mají na účtu dostatek BTC (marže) na jejich pokrytí.

Na rozdíl od standardních futures, kde cena kontraktu a podkladového aktiva nakonec konverguje, když kontrakt vyprší, však perpetuální kontrakty žádné takové referenční datum v budoucnosti nemají. Perpetuální futures neboli swapy využívají k vynucení konvergence cen v pravidelných intervalech jiný mechanismus, který se nazývá náklad na udržení pozice.

Účelem nákladu na udržení pozice je udržovat cenu kontraktu v souladu se spotovou cenou podkladového aktiva a odrazovat od větších odchylek.

Je důležité si uvědomit, že náklad na udržení pozice je poplatek vyměňovaný mezi oběma stranami kontraktu (long a short) - nikoli poplatek vybíraný burzou.

Pokud například hodnota perpetuálního kontraktu neustále roste, proč by short (lidé na prodávající straně) nadále udržovali kontrakt otevřený po neomezenou dobu? Náklad na udržení pozice pomáhá takovou situaci vyrovnat. Samotná sazba se liší a je určována trhem.

Jak fungují perpetuální swapy BTC?

Pokud se například trvalý swapový kontrakt obchoduje za 9 000 USD, ale spotová cena BTC je 9 005 USD, bude náklad na udržení pozice záporný (aby se zohlednil rozdíl v ceně). Záporný náklad na udržení pozice znamená, že držitelé krátkých aktiv musí platit držitelům pozic long.

Pokud je naopak cena kontraktu vyšší než spotová cena, bude sazba nákladu na udržení pozice kladná — držitelé long kontraktů musí platit držitelům short kontraktů.

V obou těchto případech náklad na udržení pozice podporuje otevírání nových pozic, které mohou přiblížit cenu kontraktu ke spotové ceně.

Na většině burz, včetně burzy OKX, probíhají platby nákladů na udržení pozice každých 8 hodin, dokud držitelé kontraktů udržují své pozice otevřené. Zisky a ztráty jsou naopak realizovány v okamžiku denního vypořádání a jsou automaticky připisovány na účty držitelů.

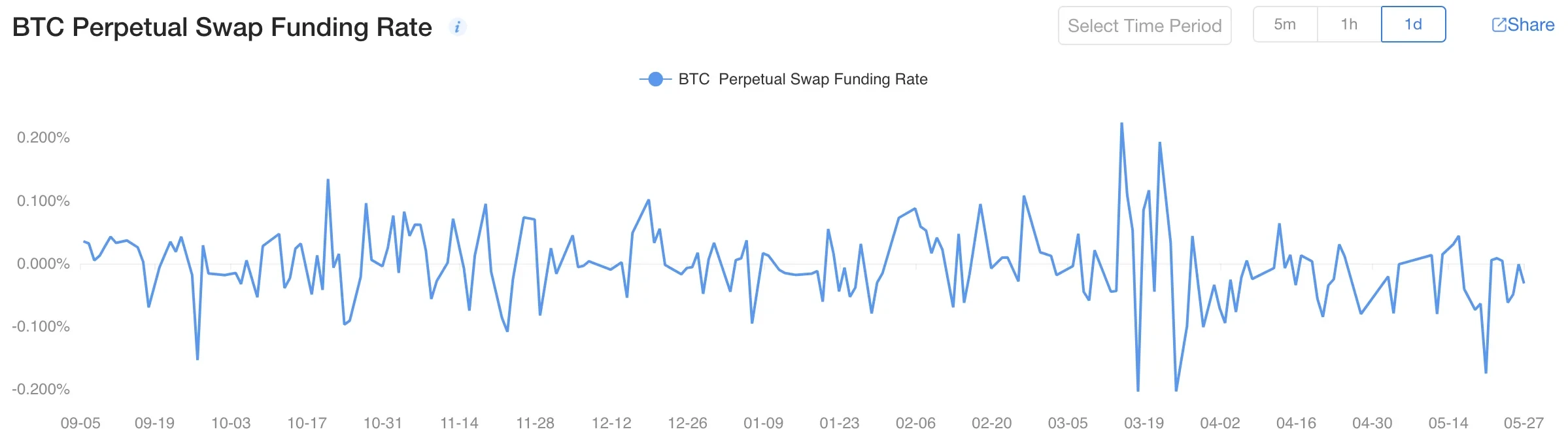

Údaje o nákladech na udržení pozice , jak je uvedeno níže, lze použít k rychlému posouzení trendů a výkonnosti trhu za libovolné časové období. Znovu platí, že kladný náklad na udržení pozice říká, že trh je obecně více býčí — cena kontraktu na swap je vyšší než spotové ceny. Záporný náklad na udržení pozice naznačuje medvědí náladu, protože znamená, že swapová cena je nižší než spotová cena.

Opce na Bitcoin

Stejně jako futures Bitcoin jsou i opce derivátové produkty, které sledují cenu Bitcoinu v průběhu času. Na rozdíl od standardních futures - kde se dvě strany dohodnou na datu a ceně nákupu nebo prodeje podkladového aktiva - však u opcí kupujete doslova „opci“ neboli právo koupit nebo prodat aktivum za stanovenou cenu v budoucnosti.

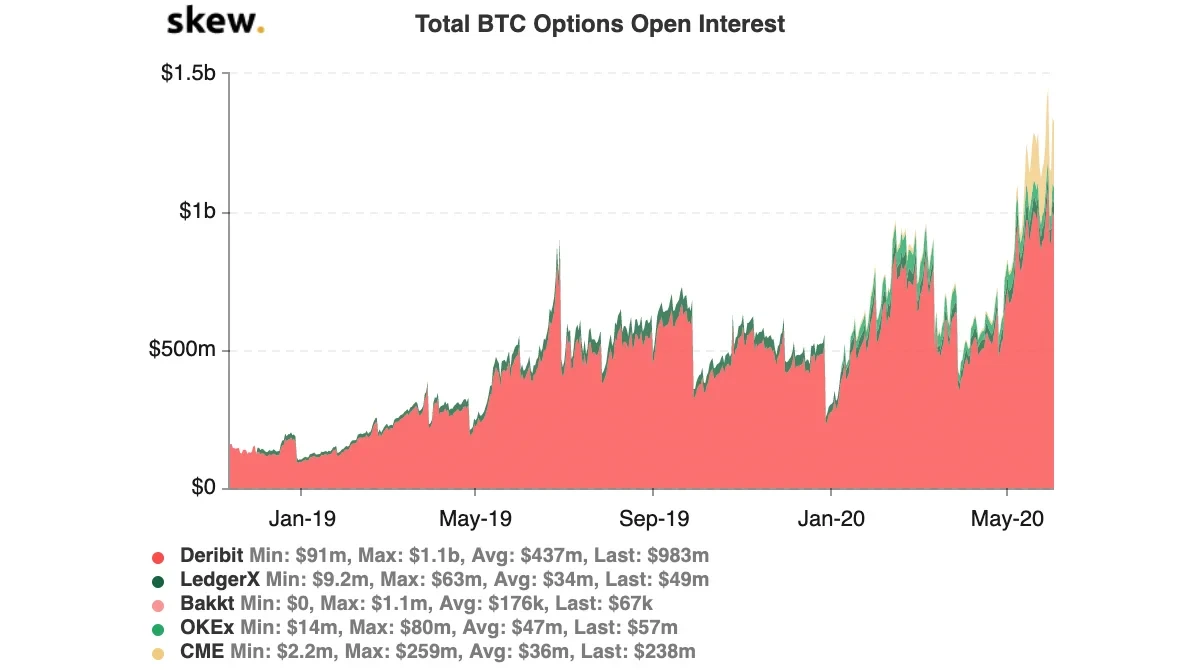

I když jsou kryptoměnové opce novější než futures, tento měsíc dosáhly opce Bitcoinu historického maxima přes 1 miliardu USD z hlediska stavu otevřených pozic (OI). OI označuje celkovou hodnotu (zpravidla v USD) nevypořádaných opčních kontraktů, které ještě nebyly vypořádány. Rostoucí stav otevřených pozic obecně naznačuje příliv čerstvého kapitálu na trh.

Cally a puty

Existují dva typy opčních kontraktů, call opce a put opce. Call opce dávají držiteli právo koupit podkladové aktivum ke stanovenému datu (vypršení platnosti) a put opce dávají držiteli právo na jejich prodej. Každá opce má v závislosti na souvisejících podmínkách tržní cenu, která se nazývá premium.

Opční kontrakty jsou také dvojího typu, americké a evropské. Americkou opci lze uplatnit - to znamená, že držitel koupí nebo prodá - kdykoli před datem vypršení platnosti, zatímco evropskou opci lze uplatnit pouze v den vypršení platnosti. OKX podporuje evropské opce.

Vlastnictví opce znamená, že pokud se držitel rozhodne nevyužít svého práva na nákup nebo prodej v den vypršení platnosti, smlouva jednoduše zanikne. Držitel ji nemusí splnit, ale přijde o premium - cenu, kterou za smlouvu zaplatil.

Opce jsou pro větší pohodlí také vypořádány v hotovosti, ale ve srovnání s futures nesou velmi odlišná rizika. U futures je riziko a odměna obou stran neomezená (cena bitcoinu může před vypořádáním klesnout kamkoli). U opcí však mají kupující neomezený potenciální zisk a omezenou ztrátu, zatímco prodejci opcí mají neomezenou potenciální ztrátu a velmi omezený zisk (jak je vysvětleno níže).

Jak funguje opční smlouva na Bitcoiny?

Pokud se dnes Bitcoin obchoduje za 10 000 USD a Robbie tentokrát věří, že k určitému datu v budoucnosti (řekněme o měsíc později) bude cena vyšší, může si koupit call opci. Robbieho call opce má realizační cenu (cenu, za kterou bude možné bitcoin koupit v budoucnosti) 10 000 USD nebo nižší.

Pokud se bude o měsíc později Bitcoin obchodovat za 15 000 USD, Robbie může uplatnit svou call opci a koupit Bitcoin za 10 000 USD a dosáhnout tak okamžitého zisku. Na druhou stranu, pokud se Bitcoin bude o měsíc později obchodovat za 9 000 USD, může Robbie nechat svou opci propadnout.

Ani v jednom z těchto případů jsme však nezohlednili premium opce. Premium je částka, kterou Robbie zaplatí za nákup call opce - tržní cena opce. Pokud je premium 1 500 USD, Robbie dnes zaplatí 1 500 USD, aby měl o měsíc později právo koupit bitcoin za 10 000 USD.

To znamená, že pro Robbieho je skutečná zlomová cena 10 000 USD + 1 500 USD = 11 500 USD - aby tedy dosáhl zisku, musí být cena bitcoinu vyšší než 11 500 USD. Pokud se Robbie rozhodne nechat svou opci propadnout, přijde pouze o premium 1 500 USD.

Takže zatímco Robbieho potenciál zisku je neomezený (nebo spíše omezený pouze cenou Bitcoinu), jeho ztráta je omezena zaplaceným premium. Robbie nemůže v žádném případě prodělat více, než je premium v této smlouvě.

Pak tu máme Adama, který věří, že cena Bitcoinu během příštího měsíce klesne. Může si koupit put opci s realizační cenou 10 000 USD. To znamená, že za měsíc od tohoto okamžiku bude mít opci na prodej bitcoinu za 10 000 USD, bez ohledu na spotovou cenu.

Pokud se po měsíci bude bitcoin obchodovat za nižší cenu než 10 000 USD, řekněme za 8 000 USD, Adam může realizací své opce dosáhnout zisku - prodat BTC za cenu o 2 000 USD vyšší, než je tržní cena. Pokud se BTC obchoduje za více než 10 000 USD, může nechat svou opci vypršet.

I Adam bude muset zaplatit premium za nákup této opce a stejně jako u Robbieho je premium maximální částkou, kterou v této smlouvě riskuje.

Na druhé straně máme prodejce opcí neboli vypisovatele kontraktů, kteří jsou protistranami Robbieho a Adama a dohodli se, že jim prodají call a put opce. Tito prodejci v podstatě slibují, že budou prodávat a kupovat BTC na požádání výměnou za premium zaplacené Robbiem a Adamem.

Z hlediska rizika zisk prodávajícího opce omezuje účtované premium, ale ztráty jsou potenciálně neomezené, protože v případě uplatnění opce bude muset koupit nebo prodat BTC bez ohledu na to, jak velký je rozdíl mezi spotovou cenou a realizační cenou. To lze dále vysvětlit prostřednictvím Trh s opcemi na bitcoin OKX níže.

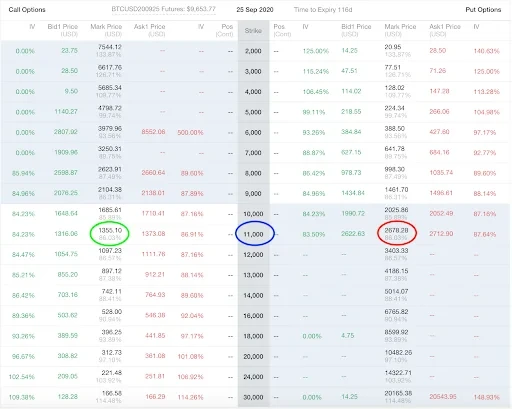

V grafu výše jsou zobrazeny call a put opce s vypršením platnosti 25. září 2020. Modrý kruh označuje opční kontrakty s realizační cenou 11 000 USD, což znamená, že držitel call opce na tento kontrakt bude moci nakoupit bitcoin dne 25. září za 11 000 USD, zatímco držitel put opce ho bude moci prodat za stejnou cenu. Zelené a červené kruhy označují referenční cenu, která je průměrným ukazatelem ohodnocení, zatímco údaje „Nabídka1“ a „Žádost1“ odrážejí aktuální tržní nabídky.

Pokud by Robbie koupil tuto call opci dnes, zaplatil by nejlepší poptávku - což je 1 373,08 USD na výše uvedeném snímku obrazovky - jako premium, aby si rezervoval právo koupit bitcoin dne 25. září za 11 000 USD. Podobně by Adam zaplatil 2 719,90 USD za nákup put opce na právo prodat bitcoin dne 25. září za 11 000 USD.

Rozdíl v premium odráží náladu na trhu, kde protistrana, která souhlasí s nákupem Adamova bitcoinu, jej považuje za rizikovější sázku než protistrana, která souhlasí s prodejem Robbiemu.

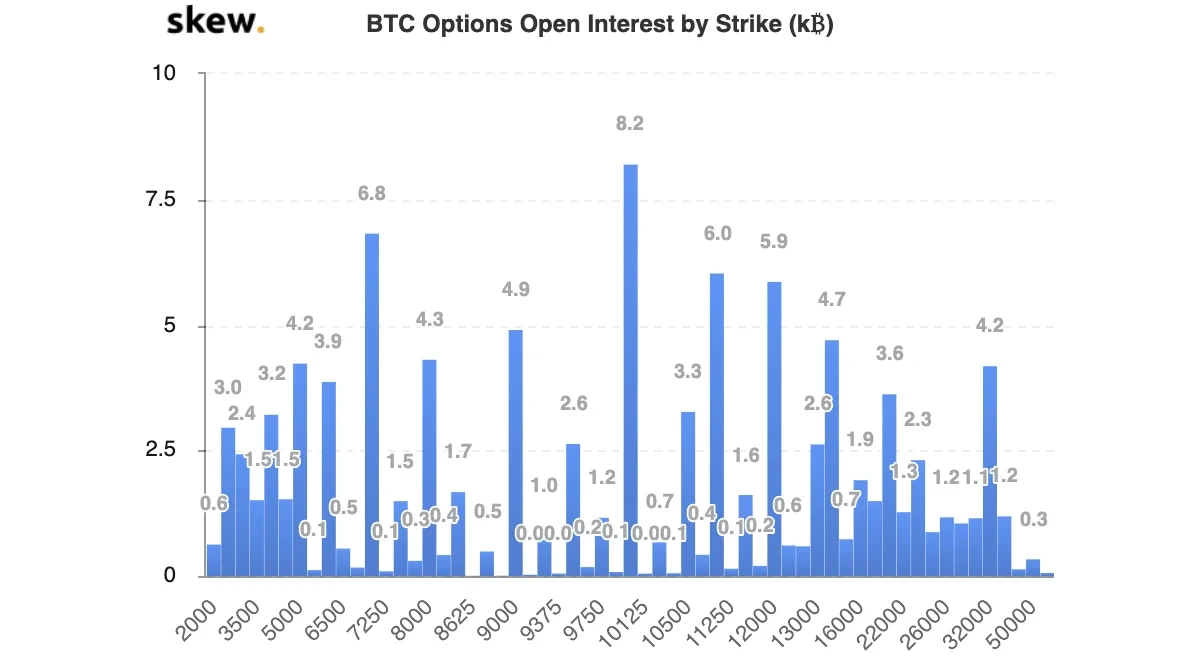

Stav otevřených pozic podle stanovené realizační ceny je dalším souborem dat, který může na první pohled odhalit výhled trhu, jak ukazuje graf níže.

Tento graf ukazuje hodnotu (v BTC) nevyčerpaných opcí (call + put) při různých realizačních cenách. Jak je vidět výše, většina účastníků trhu má opční kontrakty s realizační cenou 10 125 USD, následuje cena 7 250 USD a 11 250 USD. Při pohledu na tato data jsou patrné tři nejčastější realizační ceny jako ceny ve hře pro Bitcoin - a očekávané rozsahy v blízké budoucnosti.

Proč lidé nakupují a prodávají BTC prostřednictvím opčních kontraktů?

Opční kontrakty, stejně jako futures, jsou rovněž nástrojem pro řízení rizik, ale jsou o něco flexibilnější, protože nejsou doprovázeny žádnými závazky pro kupující.

O těžařích bitcoinů můžeme opět hovořit jako o potenciálních příjemcích těchto kontraktů, kdy si mohou zakoupit put opce, aby si zajistili určitý kurz za své vytěžené BTC v budoucnu. Na rozdíl od futures kontraktů, kde by těžaři byli povinni prodat své BTC bez ohledu na cenu, se však v tomto případě mohou rozhodnout neprodávat, pokud cena Bitcoinu výrazně vzroste.

Dalším důvodem využívání opcí zůstává spekulace, protože umožňují konzervativním účastníkům trhu uzavírat sázky s mnohem menšími rizikovými částkami (premium) ve srovnání s futures kontrakty.

Deriváty a legitimita bitcoinu

Deriváty jako jsou futures a opce podporují zjišťování ceny podkladového aktiva - určování ceny trhem - tím, že poskytují trhu nástroje potřebné k vyjádření nálady. Například bez derivátů byli investoři do Bitcoinu z velké části odkázáni na nákup a držbu samotného aktiva, což v roce 2017 vytvořilo bublinu, protože ceny vyletěly na historické maximum.

Teprve poté, co CME a Cboe spustily futures Bitcoin, se shortařům podařilo bublinu prasknout.

Následný pád a „kryptozima“ v roce 2018 trh sice tvrdě zasáhly, ale zároveň podpořily vyspělost a růst, protože ceny se vyrovnaly a umožnily, aby se technologie a jejich přijetí opět dostaly do popředí.

Mezitím spuštění regulovaných derivátů jako jsou opce Bitcoin od Bakkt pomáhá legitimizovat svět kryptoměn a přilákat institucionální investory.

Mnozí tvrdí, že k tomu, aby se Bitcoin stal široce přijímanou třídou aktiv, je třeba transparentní trh, který se nedá snadno manipulovat.

Dosažení tohoto cíle bude vyžadovat příliv nového kapitálu, zvýšení likvidity, snížení volatility, organickou tvorbu cen a důvěru velkých institucionálních investorů. Každý kvalitní derivát má potenciál posunout Bitcoin o krok blíže k této legitimitě.

OKX Insights přináší analýzy trhu, podrobné články a kurátorské zprávy od profesionálů v oblasti kryptoměn.